“存量高房贷利率可直接降到 3.85% ”,这家银行什么来头?

“存量高房贷利率可直接降到 3.85% ”,这家银行什么来头?

中新经纬 8 月 17 日电 ( 魏薇 实习生 刘雨荷子 ) " 存量住房贷款客户的降息福利来了。房贷利率 4.6% 以上的客户,剩余贷款年限 16 年以上的客户,不分首套二套,不管哪家银行,都可以降息。" 一位中德住房储蓄银行 ( 下称中德银行 ) 的客户经理每天都会在朋友圈发布类似的消息。

来源:受访者朋友圈截图

" 这个业务办理的人不少,都是利率在 4.5% — 4.9% 甚至更高的存量房贷客户。"8 月 8 日,记者以客户身份咨询中德银行天津某支行的客户经理方经理 ( 化名 ) 时,对方介绍道。

7 月 14 日,中国人民银行货币政策司司长邹澜在国务院新闻办发布会上表示," 按照市场化、法治化原则,我们支持和鼓励商业银行与借款人自主协商变更合同约定,或者是新发放贷款置换原来的存量贷款。"

消息一出,转按揭的呼声再起。记者调查发现,在央行发声前,中德银行已经在做商贷转住房储蓄贷款业务,这项业务究竟划算吗?这家银行是何来头?

房贷利率能降至 3.3%?

中德银行的产品宣称 " 贷款利率在 4.6% — 5.635% 之间的客户,贷款利率可直接降至 3.85%,还可以享受二次降息至 3.3%",其中有何玄机?

以总房款 400 万元,总贷款金额 160 万元,剩余贷款本金约 150 万元,房贷利率 4.9%,等额本息还款 25 年,剩余还款年限 22 年为例,每月月供约 9260.46 元,剩余贷款目前需支付总利息约 95.38 万元。

方经理根据记者提供的上述房贷数据以及个人经济状况推荐了两款存贷一体的住房储蓄产品 AA ( 标准 ) 与 AC ( 标准 ) 。" 如果月供无压力,预期 11 年偿清房贷,选择 AA ( 标准 ) 则只需要支付利息约 35.58 万元;如果预计 19 年左右还清贷款,则推荐 AC ( 标准 ) ,需要支付利息约 60.09 万元。"

以上述案例计算,方经理介绍,若选择 AA ( 标准 ) ,首先需要在银行存入 5 万元,存款利率 0.5%,同时会有部分政府贴息,另外要支付 1% 的服务费。

贷款部分则分为两个阶段还款:第一阶段是前 61 个月,其中前 58 个月每月需要支付固定利息 4812 元和本金 1.2 万元,总月供 16812 元,最后 3 个月仅归还利息 4812 元,共计还 69.6 万元本金和 29.35 万元利息;第二阶段是剩下的 71 个月,每月还款本息共计 11642.64 元,总计还本金 75 万和利息 7.66 万。

以此计算,总利息为 29.35 万元 +7.66 万元 + 服务费 1.5 万元 - 政府补贴和利息 2.93 万元 =35.58 万元。

评级机构中诚信国际发布的中德银行 2021 年主体信用评级报告指出,住房储蓄业务是中德银行特有的业务品种,该业务分为三个阶段:存款阶段,配贷阶段以及贷款阶段。

该报告介绍,住房储蓄业务要求储蓄者按合同约定存入款项,存款利率依不同产品略有差异,年化利率在 0.35%-1.5% 之间,以 0.5% 为主;地方政府为支持住房储蓄业务的发展,对住房储蓄者提供年化利率 1.5% 或 1.0% 的利息补贴;当住房储蓄的金额和期限达到产品约定的配贷条件后,住房储蓄者即可申请配贷;相关手续办妥后,住房储蓄者可取出储蓄存款,获得约定的存款利息,并可以申请政府补贴,最终获得年化利率为 1.35%-3% 的利息收入 ( 含政府贴息 ) ,贷款利率由储蓄者所选产品类型确定,最低按年化 3.30% 的利率获得住房储蓄贷款,贷款额度由储蓄者约定的存款额及合同金额确定,主要用于购房或替换住房商业贷款。

到底划算吗?

尽管客户经理宣称第一阶段贷款利率为 3.85%,第二阶段为 3.30%,实际贷款利率真如宣传所称那么低吗?

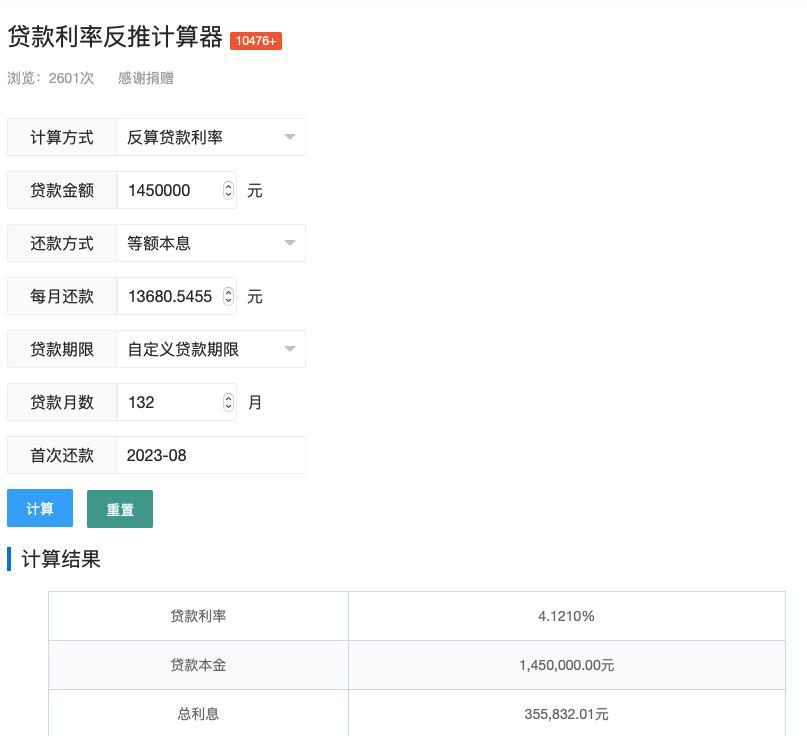

中新经纬以贷款利率反推计算器计算,假设除去最初存入的 5 万元,实际贷款金额 145 万元,总还款金额 35.58 万元 +145 万元,贷款期限 132 个月,平均月供约 13680.55 元,若按照等额本息还款测算,则贷款利率为 4.12%。

来源:贷款利率反推计算器

此外,不难看出,采用 AA ( 标准 ) 的还款方式,房贷月供接近翻倍,贷款时间由 25 年缩短至 11 年。如果贷款人直接将房贷期限缩短至 11 年,则月供上升至 14722.56 元,利息总额为 44.34 万元。相比之下,缩短还款期限比 AA ( 标准 ) 还款总利息高出约 8.76 万多元。

如果贷款人在缩短还款期限至 11 年的同时,还贷方式变更为等额本金还款,利息总额为 40.73 万元,比 AA ( 标准 ) 高 5.15 万元,首月月供上升至 17488.64 元,最后一个月月供为 11410.04 元。

中德银行官网显示,AA ( 标准 ) 款产品是中德银行一款存贷一体的住房储蓄产品。存款利率 0.5%、一次性存款期限 27 个月、规律性存款期限 52 个月;贷款年化利率 3.3% ( 按单利计算,不存在与贷款直接相关的任何费用 ) ,贷款最长期限为 71 个月。

至于如何将房贷转至中德银行,该行客服人员介绍,这项业务叫商业贷款转住房储蓄贷款,客户先向中德银行提出申请,贷款资格审核通过后,可以向原贷款行申请提前还贷,同时中德银行审批贷款,约一个月左右放款,贷款下来后可以直接将钱还给原银行。在放款同时,客户的房子已经在中德银行做顺位抵押,贷款结清后,原贷款行会撤销抵押,中德银行再进抵押,后续客户按月还款即可。

另一位中德银行天津某支行的客户经理还称,该业务并不限制原贷款行," 您不用告诉他 ( 指原贷款行 ) ,可以说卖房得提前还贷款。"

不过,8 月 10 日,中新经纬又咨询了中德银行大连分行的客服人员,对方表示,并非所有客户都适合他们银行的产品,具体还需要咨询客户经理。中德银行济南分行的客服人员则表示,原房贷利率在 5% 以上的客户可以找他们咨询。

" 实际上这就是转按揭的一种模式,并且中德银行的转贷是有条件的。" 中国城市房地产研究院院长谢逸枫在接受中新经纬采访时表示,一是要求客户先存后贷;二是不能跨区域操作,只限制在中德银行本身有分支机构的区域;三是在中德银行的存款最少要存够两个月;四是贷款期限不能超过原贷款年限,贷款金额也不能超过原贷款金额。

" 如果按照客户经理发的广告看,可以理解是一种实质性的转按揭业务。住房储蓄业务的模式是从德国学过来的,类似于公积金贷款,目前还是灰色领域。转按揭业务会对整个银行间的利率竞争造成非常大的伤害,各家银行会争先恐后地压低利率,这也是央行曾发文禁止转按揭业务的原因。" 一位银行业观察人士对中新经纬表示。

谢逸枫认为,中德银行的住房储蓄贷款对购房者而言有利有弊,总体而言,对于房贷利率较高,尤其是 5% 以上的客户,减少了贷款总利息,可以为购房者节约一定资金和还贷的压力。但低于 5% 的客户是不建议转的。

星图金融研究院研究员黄大智在接受中新经纬采访时指出,如果客户用中德银行住房储蓄产品,一是要注意摩擦成本,也就是中间的服务费,转贷过程中贷款能否顺利批下来还贷,以及付出的服务费和转贷之后节省的利息成本是否划算;二是隐藏的机会成本,不排除后续 LPR 继续下降以及存量房贷利率下降;三是未来监管如果放开转按揭业务,或许会有更划算的方案。

这家银行什么来头?

原天津银保监局、中国人民银行天津分行、天津市金融工作局于 2022 年 8 月印发的《关于印发天津银行业保险业加强新市民金融服务工作实施方案的通知》提到,结合天津实际,支持中德银行充分利用天津市政府贴息政策,发展住房储蓄业务。

官网显示,中德银行成立于 2004 年 2 月,是一家主营住房储蓄业务的商业银行,总部设在天津,注册资本金 20 亿元,由中国建设银行和德国施威比豪尔住房储蓄银行共同投资组建,其中建行持有 75.10% 的股份,为该行控股股东。

中德银行股权结构来源:中德银行官网

2010 年中德银行天津和平支行、滨海支行开业,2011 年中德银行首家异地分行在重庆开业,2017 年大连分行、济南分行相继开业。

上述评级报告称,目前,住房储蓄业务的营销渠道有三种:建行代理渠道、中德银行自有线下销售渠道和电子渠道,其中以建行代理渠道为主。

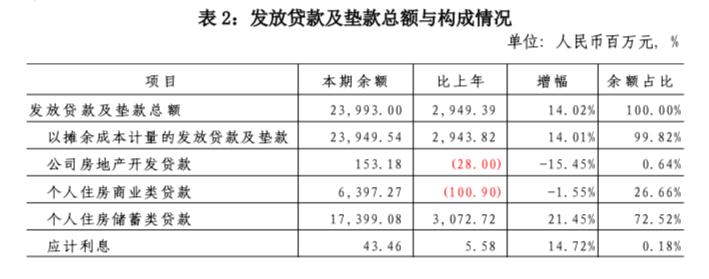

中德银行 2022 年度信息披露报告显示,截至 2022 年底,中德银行累计发放个人住房贷款 ( 包括按揭及住房储蓄 ) 608.43 亿元。资产端,2022 年,中德银行个人住房储蓄类贷款较上年增加 30.73 亿元,增幅 21.45%,年末余额 173.99 亿元,在以摊余成本计量的发放贷款及垫款中的占比为 72.52%,较上年提升 4.32 个百分点。而个人住房商业类贷款较上年减少 1 亿元,降幅 1.55%,年末余额 63.97 亿元。

来源:中德银行 2022 年度信息披露报告

2022 年,中德银行实现营业收入 4.70 亿元,同比增长 7.57%,净利润 7581 万元,较上年减少 1466 万元,同比下降 16.20%。2022 年,该行净利息收益率 ( NIM ) 为 1.50%,同比下降 0.25 个百分点。负债端付息率升高、资产端收息率下降,对 NIM 形成双向挤压。

截至 2022 年末,该行不良贷款余额 2.06 亿元,不良贷款率 0.86%;逾期贷款余额 2.12 亿元,其中逾期 90 天以上贷款 2.05 亿元。

中德银行表示,针对住房储蓄业务采取特殊的流动性风险管理策略 ( 住房储蓄业务具有先存后贷,存贷挂钩,资金池封闭管理的特性 ) :一是持续关注住房储蓄资金池运行情况,加强日常监测与定期分析,确保资金池可用资金充足,满足业务需要;二是基于资金池资金情况确定相关业务政策 ( 如预先贷款投放规模 ) ;三是定期及时准确报告住房储蓄业务流动性情况,确保行内统一的资金管理顺畅。

( 更多报道线索,请联系本文作者魏薇:vivi1257@163.com ) ( 中新经纬 APP )

( 文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。 )

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。

责任编辑:罗琨 李中元

作者:王永乐

-

- 天津相声排行榜(天津曲艺团告诉你相声基本功有哪些)

-

2023-08-23 13:29:39

-

- 世界服装运动品牌前20排名(运动服饰从Lululemon)

-

2023-08-21 22:10:27

-

- 北约南联盟战争与科索沃战争(23年前科索沃战争)

-

2023-08-21 22:08:11

-

- 深圳各汽车站地址(消失的深圳汽车站)

-

2023-08-21 22:05:55

-

- 价格战,特斯拉也怕了

-

2023-08-21 22:03:39

-

- 南昌起义时间和地点(被忽视的南昌起义细节)

-

2023-08-21 22:01:23

-

- 西班牙人男篮夺冠(又一代球员另一片战场)

-

2023-08-21 21:59:07

-

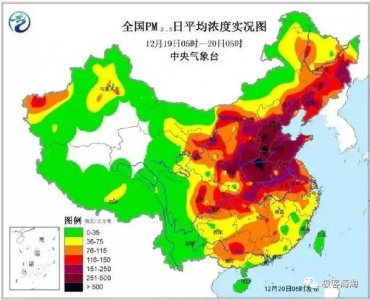

- 日本重松口罩好吗(实测40款找到真正防霾的日本重松口罩)

-

2023-08-21 21:56:51

-

- 日本男人发型为啥是地中海(日本人曾经的谜之审美)

-

2023-08-21 21:54:35

-

- 厦门最大的几家民宿(春风十里只为睡你)

-

2023-08-21 21:52:19

-

- 日本最新的魔幻类动漫(黑暗与治愈并存)

-

2023-08-21 21:50:03

-

- 国画初学者入门步骤教学(学画必须一辈子练功)

-

2023-08-20 08:50:38

-

- 日本食人事件的真实故事(吃树皮卖孩子300万人丧生的一九四二)

-

2023-08-20 08:48:22

-

- 中华民族有史以来卓越的伟人(中华民族的8位伟人)

-

2023-08-20 08:46:06

-

- 香港七八十年代最漂亮的120名女星(8位被误以为是香港人的女星)

-

2023-08-20 08:43:50

-

- 香港明星谁是客家人 原来他们都是客家明星

-

2023-08-20 08:41:35

-

- 英国宠物行业发展现状(美国第二大宠物连锁Petco是怎么差异化发展的)

-

2023-08-20 08:39:18

-

- 日本原子弹爆炸幸存生物(27万人患癌20万人残障)

-

2023-08-20 08:37:03

-

- 郑州免费又好玩的地方有哪些(郑州36个好玩的地方推荐给您)

-

2023-08-20 08:34:46

-

- 郑州港区地铁规划图最新(郑州港区七大片区46条道路规划)

-

2023-08-20 08:32:30

申通快递收费标准价格表2022(申通快递费用查询)

申通快递收费标准价格表2022(申通快递费用查询) 日本第一男吹神,拓也哥(男人在他口中坚持不过3秒)

日本第一男吹神,拓也哥(男人在他口中坚持不过3秒)